通知!六个月零申报会被认定为“非正常户”,六个月不经营会被“吊销营业执照”!

六个月零申报会被认定为“非正常户”!六个月不经营会被“吊销营业执照”!

老板们,你们公司成立有半年了吧,运营得怎么样了啊? ……

有啥好大惊小怪的,人家公司成立了几年没经营的不也大有人在… 话可不能这样说,现在注册了公司长期不经营的,风险很大! 税局来检查,一句“没开业呢”就能应付?

一直零申报就能万事大吉?……

税局提醒!

最近,猫叔在12366上看到这样一则留言:

“从无经营行为的企业要月月零申报吗?”

根据《中华人民共和国税收征收管理法》第二十五条规定:纳税人必须依照法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的申报期限、申报内容如实办理纳税申报,报送纳税申报表、财务会计报表以及税务机关根据实际需要要求纳税人报送的其他纳税资料。

扣缴义务人必须依照法律、行政法规规定或者税务机关依照法律、行政法规的规定确定的申报期限、申报内容如实报送代扣代缴、代收代缴税款报告表以及税务机关根据实际需要要求扣缴义务人报送的其他有关资料。

根据《中华人民共和国税收征收管理法实施细则》(国务院令[2002]362号)第三十二条规定:纳税人在纳税期内没有应纳税款的,也应当按照规定办理纳税申报。

纳税人享受减税、免税待遇的,在减税、免税期间应当按照规定办理纳税申报。

但是,税局要求的零申报是:企业纳税申报的本期数据和往期数据均为0,一般只存在于未开展经营的企业,或是准备注销正在清算的企业。

最终税局决定追缴增值税、城市维护建设税、教育费附加、地方教育费附加、企业所得税,共计146545.6元;

对该公司进行虚假纳税申报造成少缴税款的偷税行为,处少缴税款百分之五十的罚款,共计71006.74元;

连补带罚共计217552.34元。

是不是很多企业都成立了,一直零申报,未开具过发票,未能提供账簿资料?快来看看你的企业是不是如此?

有的公司甚至除了增值税零申报之外,企业所得税也零申报,不知道专管员早就关注你很久了吗?

有经营活动却隐瞒不报的,属于编造虚假计税依据,根据《税收征收管理法》第六十四条,罚你五万块不成问题!而且你还得更正申报数据,补缴税款和滞纳金。

附一下长期零申报的风险,大家引以为戒!

六个月不经营

吊销营业执照!

《中华人民共和国公司登记管理条例》明文规定:“公司成立后无正当理由超过六个月未开业的,或者开业后自行停业连续六个月以上的,可以由公司登记机关吊销营业执照。”

要知道,被吊销营业执照的法定代表人在全国范围3年内都不得申请或担任其他企业的董事、监事等高级管理人员。

如果有你公司的话,请一定要走正规流程把公司注销掉,特别是同时还有税务遗留问题的。

因为税务方面,是永久监控黑名单,就算是三年期满如再注册公司,还是一样会被税务机关追溯罚款。

公司经营不下去了

1、比较适合暂时经营不下去的企业

如果公司只是暂时运营不稳定,或者只是暂时没有精力管理公司,可以零申报养着公司,后期想要继续经营也不必再重新注册。

暂时养着公司比以后想继续创业,重新注册公司来的划算,而且公司成立年数越多以后越有用。

2、企业在选择零申报的时候,有两点一定要注意!

1.地址不能异常。

2.按时申报纳税,按时年报,不要让工商税务局盯上。

企业进行零申报,大家都不陌生。但是零收入就做零申报吗?没有应纳税款和零申报是一回事吗?

要知道长期零申报属于异常申报,不但要被列入重点监控对象,还存在税收风险。

3、企业对零申报的6大误区

误区一:取得免税收入,可以零申报

正确做法:按照相关规定,办理增值税减免备案的纳税人应纳税额为零,但并不代表该纳税人可以零申报,而是应该向税务机关如实申报。

误区二:当期未取得收入,企业所得税可以零申报

正确做法:虽然没有取得销售收入,但是存在进项税额,如果该纳税人因未发生销售办理零申报,未抵扣进项税额会造成逾期抵扣而不能抵扣。正确方式是在对应的销售额栏次填写0,把当期已认证的进项税额填入申报表的进项税额栏次中,产生期末留抵税额在下期继续抵扣。

误区三:企业长期亏损,企业所得税可零申报

正确做法:企业的亏损是可以向以后五个纳税年度结转弥补的,如果做了零申报,则第二年盈利就不能弥补以前年度亏损了,会造成企业损失。如果当年做了企业所得税零申报,却将亏损延长到以后年度扣除,是违反税法规定的,所以亏损企业要慎重零申报。

误区四:月销售额未达10万元只需零申报

正确做法:增值税小规模纳税人容易陷入“月销售额未达10万元只需零申报”的误区。实际上,按照相关规定,在享受国家税收优惠的同时,应该向税务机关如实申报。正确的方式是计算出不含税收入,再用不含税收入算出应缴纳增值税,填入申报表相应栏次享受免税。

误区五:已预缴税款只需零申报

正确做法:虽然代开发票已经缴纳了税款,依然不能简单地做零申报处理。应该在规定栏目填写销售收入,系统会自动生成已经缴纳的税款,进行冲抵。

误区六:筹建期可做零申报

正确做法:筹建期的纳税人当期未发生销售,也未认证增值税进项发票,申报增值税时可以办理零申报。如果当期该纳税人有增值税进项发票,且已在当期进行认证,则不能进行零申报,需按规定填写当期进项税额。

如果老板不想花钱养着不经营的公司,那也可以考虑为公司找个好下家。

但是!咱们也得看清自己的实际情况,不是咱们想转让就有人来接盘。

不能欠债,不能欠税,不能有还未解除的行政处罚……毕竟将心比心,没有人愿意帮人收拾烂摊子。

1、什么样的公司转让比较容易呢?

比如一般纳税人比小规模纳税人值钱、成立时间越久越值钱、有各类经营许可证的很优质、有商标能一起转的就更加吃香了…

2、转让公司的流程不简单

除了要完成股权变更,还要进行工商和税务变更,同时变更法定代表人、股东、股权,有的人连公司名称、地址、经营范围都一起变。

如果没有找到接盘侠,并且公司确实不想经营了,那注销就是最妥当的选择。

公司注销就是把原有公司在工商、税局、银行等一些信息、正件全部注销删除,原公司彻底不存在,对企业法人及股东,不会留下不良记录,无后顾之忧,日后想再开办新公司也方便。

国家税务总局也出台了很多政策,现在注销流程越来越简化了!

(一)公司注销的条件

1、公司被依法宣告破产;

2、公司章程规定营业期限届满或者其他解散事由出现;

3、公司因合并、分立解散;

4、公司被依法责令关闭。

(二)公司注销的法律依据

根据《中华人民共和国公司法》第一百八十四条、第一百八十五条、第一百八十六条、第一百八十七条、第一百八十八条、第一百八十九条规定,注销公司依法依照如下步骤组织清算后,方能办理注销登记,公告终止公司。

1、依法成立清算组;

2、公告并通知债权人申报债权,依法对债权进行登记;

3、清算组接管公司,展开清算工作;

4、清算组全面清理公司财产、编制资产负债表和财产清单;

5、清算组制定清算方案,并报股东会、股东大会或者人民法院确认;

6、根据股东会、股东大会或者人民法院确认的清算方案分配公司财产;

7、制作清算报告,报股东会、股东大会或者人民法院确认后,申请注销公司登记,公告公司终止。

新电子税务局,

如何办理线上注销?

(一)选择合适的注销方式

1.简易注销

符合市场监管部门简易注销条件,

①未办理过涉税事宜;

②办理过涉税事宜但未领用发票(含代开发票)、无欠税(滞纳金)及罚款且没有其他未办结涉税事项的纳税人;

③查询时已办结缴销发票、结清应纳税款等清税手续的纳税人

免予到税务部门办理清税证明,可以直接向市场监督部门申请简易注销。

2.普通注销流程

需要通过电子税务局【清税中报(税务注销办理)】模块申请注销税务登记,注销税务登记分为即办注销流程和一般注销流程。

(二)线上办理普通注销流程

纳税人不符合市场监管部门简易注销条件的,属于普通注销流程,需要通过电子税务局【清税中报(税务注销办理)】模块申请注销税务登记,注销税务登记分为即办注销流程和一般注销流程。

登录电子税务局,点击【我要办税】-【状态信息报告】-【清税申报(税务注销办理)】功能菜单。

跳转至清税申报(税务注销办理)界面,展示注销原因,选择注销原因。

1.注销原因展示

2.选择注销原因

(1)注销原因为【01依法解散】、【06境外企业在中国境内承包建筑、安装、装配、勘探工程和提供劳务,项目完工】、【07非境内注册居民企业经税务总局确认终止居民身份】、【09被工商行政管理机关吊销营业执照】、【11被其他机关予以撤销登记】、【99其他注销原因】时。点击【预检】,系统根据纳税人的涉税信息及选择的注销原因,自动判断纳税人适用即办注销还是一般注销流程。

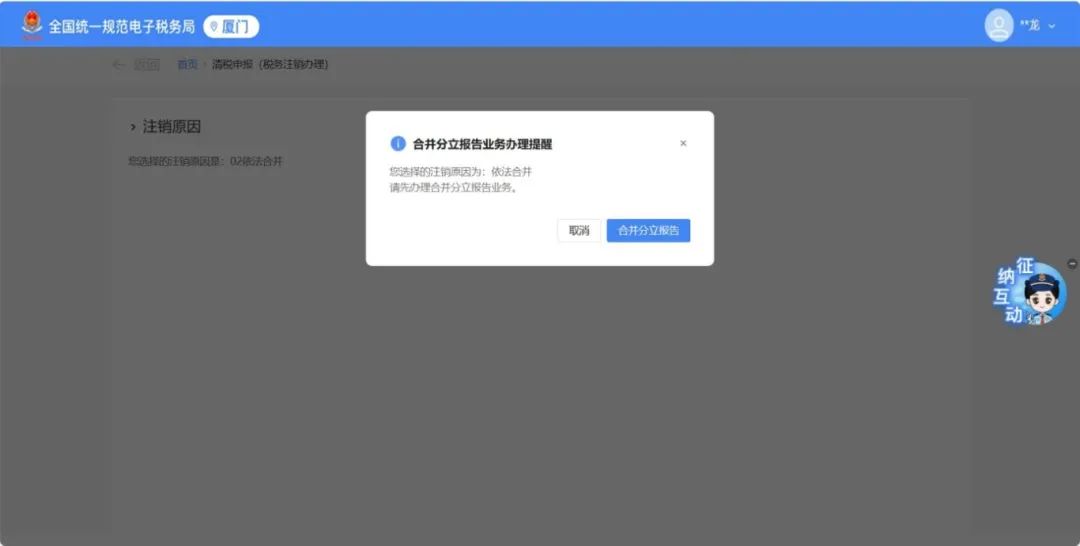

(2)注销原因为【02依法合并】、【03依法分立】时。弹出合并分立报告业务办理提醒:“您选择的注销原因为:依法合并。请先办理合并分立报告业务。”点击【合并分立报告】系统跳转至合并分立报告功能界面进行业务办理。点击【取消】返回功能界面。

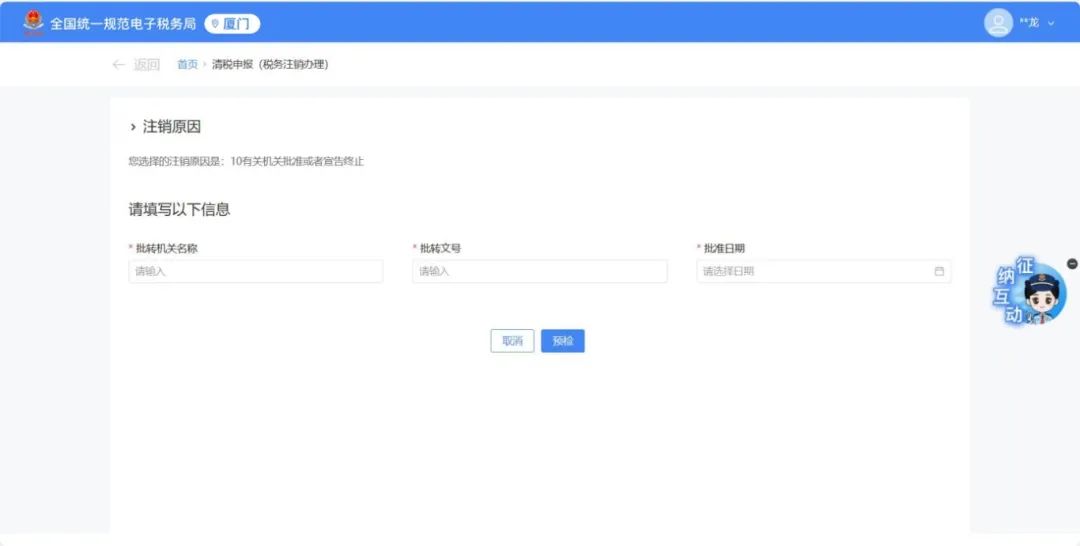

(3)注销原因为【10有关机关批准或者宣告终止】,跳转展示信息填写界面,填写相关信息,点击【预检】。

点击【预检】,系统根据纳税人的涉税信息及选择的注销原因,自动判断纳税人适用即办注销还是一般注销流程。

即办注销

(1)满足即办资格及即办条件,且不存在未办结事项时

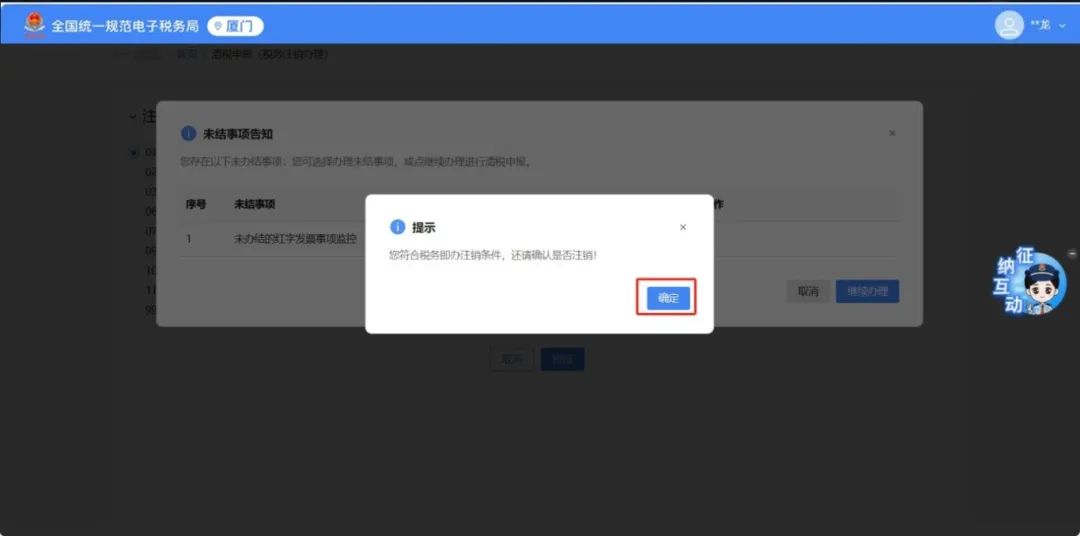

①系统提示“尊敬的纳税人:您符合税务即办注销条件,确认是否注销!”点击【确定】。

②系统提示“您申请的清税申报已办理成功。您可进入【办税进度及结果信息查询】模块下载申请表或文书。”

(2)符合即办注销资格及条件,但存在未办结事项,且未办结事项存在非提示类事项时。

弹出未结事项告知界面,系统提示“您存在以下未办结事项:您可选择办理未结事项,完结后点击刷新,继续进行清税申报。”展示未结事项以及对应办理链接按钮。

①点击未结事项对应的办理方式按钮,系统跳转到未办结的业务功能。

②完成未结事项办理后,重新进入“清税申报(税务注销办理)”功能,点击【继续办理】 。

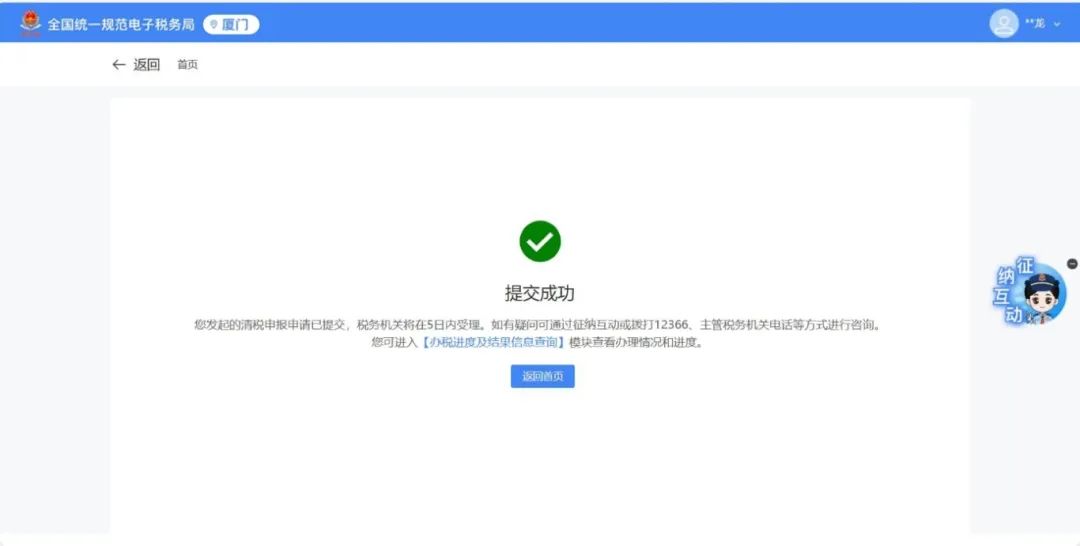

③系统提示“您符合税务即办注销条件,还请确认是否注销!” 点击【确定】,系统跳转办理成功界面,提示“您申请的清税申报已办理成功。您可进入【办税进度及结果信息查询】模块下载申请表或文书。”点击【返回首页】,可返回电子税务局首页。

一般注销

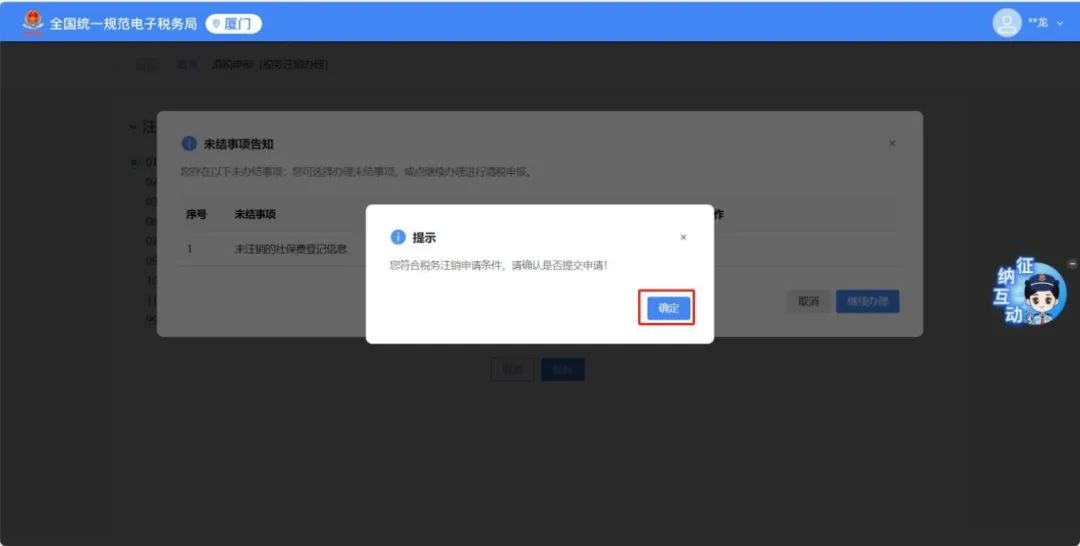

(1)存在未办结事项,且未办结事项存在非提示类事项时。

①弹出未结事项告知界面,系统提示“您存在以下未办结事项:您可选择办理未结事项,办理完结后点击刷新,继续进行清税申报。”展示未结事项以及对应办理链接按钮。点击未结事项对应的办理方式按钮进行办结,完成未结事项办理后,重新进入“清税申报(税务注销办理)”功能,点击【继续办理】。

②系统提示“尊敬的纳税人:您符合税务注销申请条件,确认是否提交申请!”点击【确认】。

③系统跳转办理成功界面,提示“您发起的清税申报申请已提交,税务机关将在5日内受理。如有疑问可通过征纳互动或拨打12366、主管税务机关电话等方式进行咨询。您可进入【办税进度及结果信息查询】模块查看办理情况和进度。”点击【返回首页】,可返回电子税务局首页。

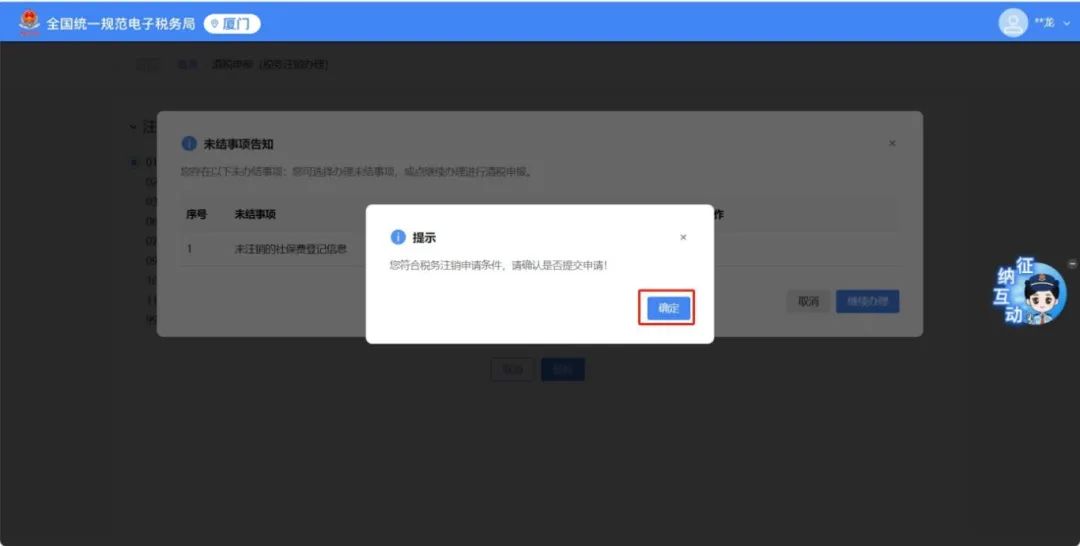

(2)存在未办结事项,且未办结事项都为提示类事项。

①弹出未结事项告知界面,系统提示“您存在以下未办结事项:您可选择办理未结事项,或点继续办理进行清税申报。”点击【继续办理】。

②系统提示“您符合税务注销申请条件,请确认是否提交申请!”点击【确定】。

③系统跳转办理成功界面,提示“您发起的清税申报申请已提交,税务机关将在5日内受理。如有疑问可通过征纳互动或拨打12366、主管税务机关电话等方式进行咨询。您可进入【办税进度及结果信息查询】模块查看办理情况和进度。”点击【返回首页】,可返回电子税务局首页。